9月银行不良资产处置金额超80亿

近日,交通银行厦门分行发布不良贷款转让公告,拟转让某建材有限公司2笔不良贷款。

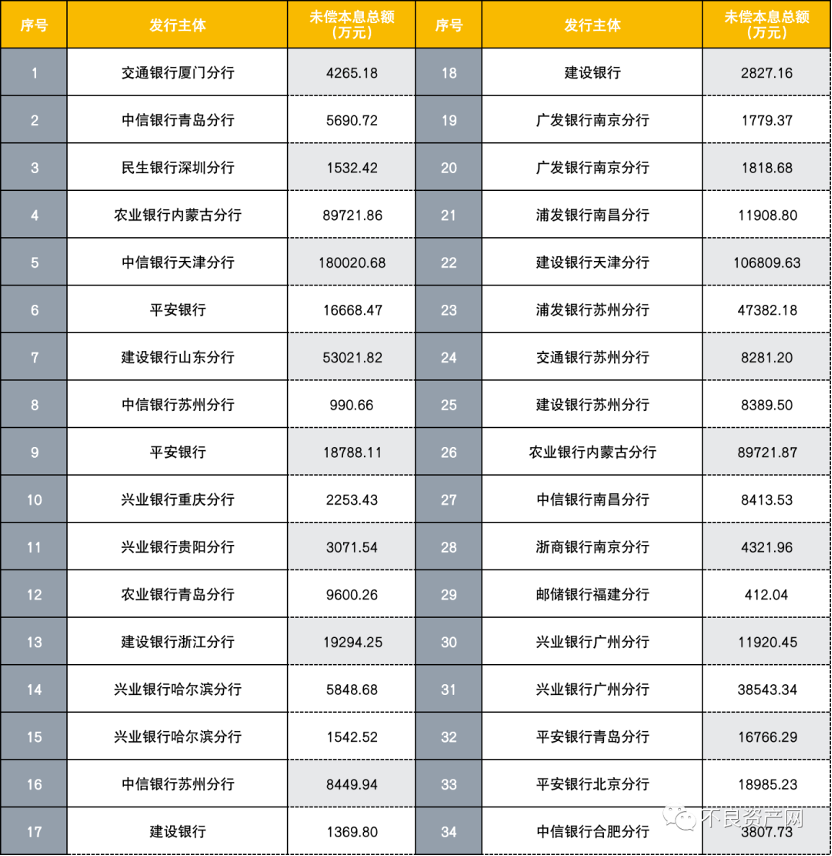

据财联社记者粗略统计,9月以来,已有中信银行、民生银行、平安银行、建设银行、兴业银行、广发银行在内的多家银行发布35起不良贷款转让公告,金额超80.42亿元,较上年同期有所增加。

随着不良资产处置力度加大,一些因违规处理不良资产接到罚单的现象也时有发生。据财联社记者粗略统计,今年以来已有16张对机构开出的罚单与不良资产违规处置有关。星图金融研究院研究员黄大智表示,随着银行不良资产处置力度加大,银行需要主动选择多元化的处置方式,最终达到轻装上阵效果。

9月已发布35起不良贷款转让公告,金额超80.42亿元

交通银行厦门分行发布的公告显示,拟将某建材有限公司2笔不良贷款以公开竞价的方式,向符合条件的地方资产管理公司转让。该不良贷款已逾期超10年,债权金额达4265.2万,起始价为1656.5万元。

同一日,邮储银行福建省分行也发公告称,拟批量转让 35户(45笔)个人经营类不良货款,未偿本息总额为412.04 万元。

财联社记者梳理发现,9月以来,已有中信银行、民生银行、平安银行、建设银行、兴业银行、广发银行在内的多家银行发布了不良贷款转让信息,涵盖个人经营类、个人消费类以及公司类不良资产。

据财联社记者粗略统计,上述银行共发布35起不良贷款转让公告,金额超80.42亿元,较上年同期有所增加。其中,建设银行、兴业银行、中信银行各发布6次不良贷款转让公告,涉及金额分别为19.17亿元、6.32亿元、20.74亿元。

不良贷款与银行规模体量有一定关系。一般来讲,大型银行因为放贷资金多,即便不良率低,最终不良贷款的绝对数值也是比较高的。”一业内人士说。

数据显示,中信银行天津分行发布的,某实业有限公司不良贷款转让未偿本息总额最高,超18亿元,不良贷款共有5笔,逾期天数已接近5年,抵押物品为三宗土地,整体建筑面积约14.22万平米。

此外,兴业银行哈尔滨分行、中信银行苏州分行各有一次重新挂牌的不良贷款转让公告,涉及金额超1542.55万元、8510.33万元。财联社记者比对发现,与第一次转让公告相比,此次二次挂牌的不良贷款在起始价、加价幅度上并无区别。

上述业内人士表示,二次挂牌或许是参与人数不够,或者不良贷款最终成交价格并没有达到转让方心理价位。

受让方多为地方AMC,有不良资产成交金额不足1折

除了有转让公告发布之外,9月也有6起转让结果公布,涉及平安银行、建设银行、中国银行。

从受让方来看,大多数为地方(含省级)资产管理公司和4大AMC。例如,平安银行关于2022 年第17期个人经营类信用不良贷款转让项目和建设银行江西省分行关于2022年江西某环保建材有限公司不良货款转让项目,受让方均为江西省金融资产管理股份有限公司。

此外,也有银行背景的资产管理公司接收不良资产项目。例如,建设银行浙江省分行关于某建筑工程有限公司不良贷款转让项目,受让方是光大金瓯资产管理有限公司。据悉,该公司大股东包括中国光大投资管理有限责任公司,是中国光大集团一级子公司。

上述6起公告并未披露最终成交的转让金额,但银登中心发布的《2022年二季度不良贷款转让试点业务统计》显示,今年上半年不良贷款转让业务规模为148.1亿元,远超去年同期的43.5亿元。

在平均折扣率方面,批量个人业务平均折扣率从去年二季度的14.9%下降至今年二季度的3.1%;单户对公业务平均折扣率从去年二季度的57.4%降至今年二季度的56.7%。

在本金回收率方面,批量个人业务本金回收率从去年二季度的27.5%下降到今年二季度的9.8%;今年二季度单户对公业务本金回收率为70.2%,与去年同期持平。

值得注意的是,今年以来有多笔不良资产实际成交金额不足1折。例如,光大银行6月29日发布的关于福鑫2022年第四期不良信贷资产收益权转让结果公告显示,其中原始金额为14.92亿元的个人信用卡贷款不良资产,实际转让金额为1.3亿元。

上述业内人士告诉财联社记者,不良资产的最终收购价格和资产质量有关。

“整体来看,信用卡类和个贷类这种比较分散的不良资产可能就不太好转让,或者说转让的折价率会更高一些。反而资产集中度比较高、额度比较大的不良资产项目会更加容易一些。但这些都不是绝对的,不良资产成交价格也跟本身的折价率有关系。”黄大智说。

年内监管开出16张罚单,与不良资产违规处置有关

银登网最新披露的数据显示,截至9月13日,已开立不良贷款转让业务账户的机构达到583家。其中,商业银行机构有415家;金融资产管理公司(含分公司)机构数为114家;地方资产管理公司机构数为49家;金融资产投资公司机构数为5家。今年以来,开立账户新增最多是股份行分支机构。

随着更多银行加入处置不良资产队伍,一些因违规处理不良资产接到罚单的现象也时有发生。

据财联社记者粗略统计,今年以来已有16张对机构开出的罚单(以罚单公布时间为准)与不良资产违规处置有关,处罚理由各有不同。

例如,光大银行北京分行贷款风险分类不真实,掩盖不良资产;恒丰银行成都分行违法违规发放贷款,掩盖不良资产。更有甚者通过同业业务违规转让不良资产、批量转让不良资产不真实。

此外,还有一些银行被罚案由包括不良资产处置不符合规定;面向非机构客户发行的理财产品投资不良资产;发放流动资金贷款偿还银行承兑汇票垫款,掩盖不良资产;不良资产转让严重违反审慎经营规则等。

“不良资产会对银行经营产生很大压力。因为不良资产增多会直接导致不良率抬升,影响银行表现、导致监管指标不达标等。对于银行而言,如果通过核销除掉不良资产可能会影响经营利润,因此就会有一些银行冒着被监管处罚的风险,通过出表的方式违规处理不良资产。”黄大智分析称。

9月23日,据银保监会相关部门负责人介绍,银行业不良资产认定和处置大步推进,2017年至2022年7月末累计处置不良资产13.5万亿元,超过之前12年处置额总和。为应对受疫情影响可能导致的不良反弹,赢得了先机主动和政策空间。

未来,随着参与不良资产的银行逐渐增加、不良资产转让业务得到更多重视,黄大智认为,对于监管而言,需要开发、开放更多的不良资产处置方式,银行也需要主动选择多元化的处置方式,不仅仅是核销。最终达到轻装上阵效果。